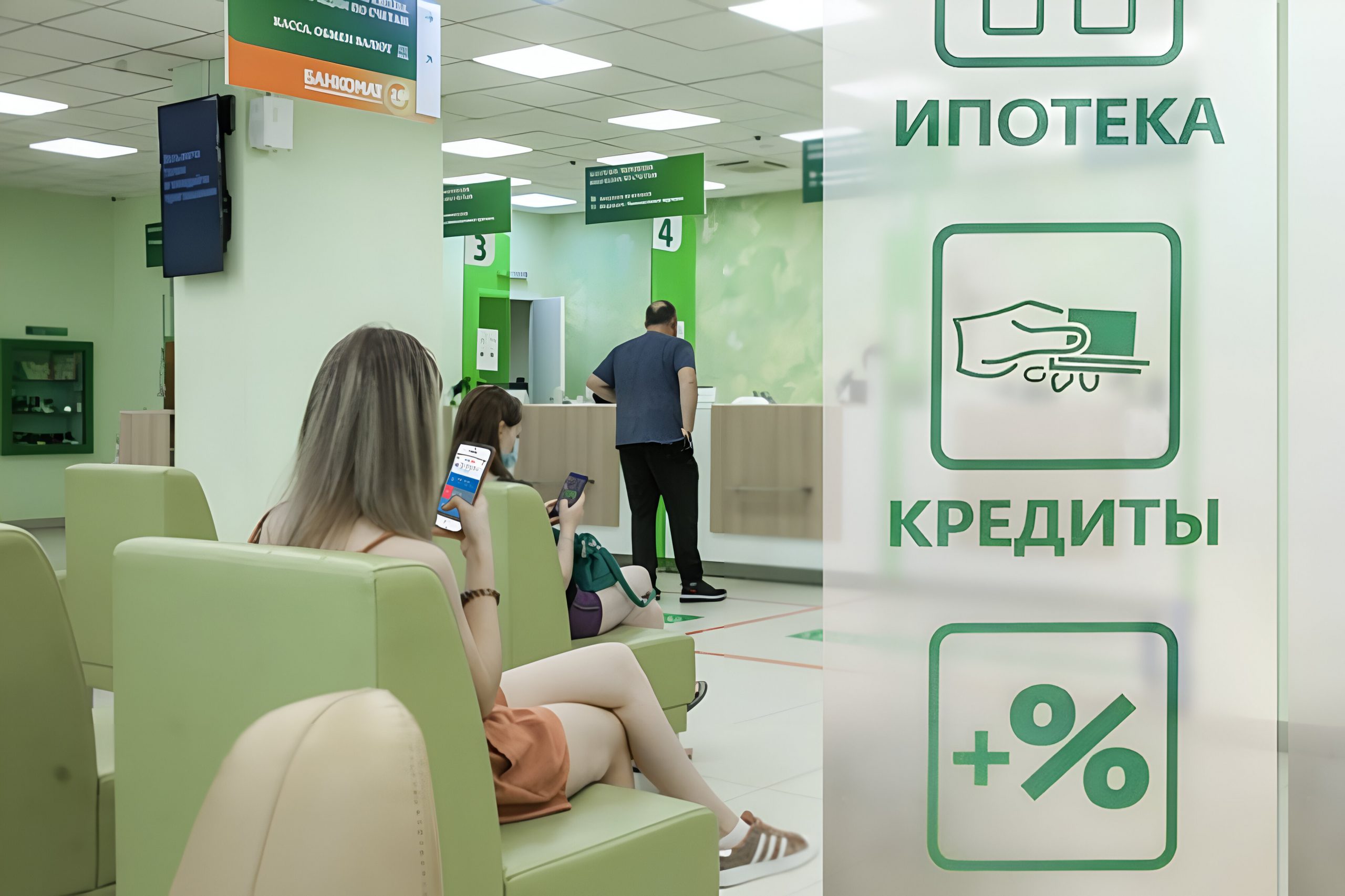

Как закон о самоограничении на получение кредитов поможет простым гражданам

С марта в России вступят в силу изменения в законодательстве, которые позволят почувствовать себя более защищёнными от кредитов и от мошенников, оформляющих их на имя ничего не подозревающих людей. О самозапрете на кредит, а также о правильном ведении семейного бюджета, основах цифровой гигиены и финансовой безопасности мы побеседовали с кандидатом экономических наук, доцентом Курского филиала финансового университета при Правительстве РФ Алексеем Белостоцким.

С марта в России вступят в силу изменения в законодательстве, которые позволят почувствовать себя более защищёнными от кредитов и от мошенников, оформляющих их на имя ничего не подозревающих людей. О самозапрете на кредит, а также о правильном ведении семейного бюджета, основах цифровой гигиены и финансовой безопасности мы побеседовали с кандидатом экономических наук, доцентом Курского филиала финансового университета при Правительстве РФ Алексеем Белостоцким.

– В наше достаточно активное время в условиях развития цифровых сервисов, цифровизации экономики в целом, бесконтактных, безналичных платежей, конечно, следует позаботиться о финансовой безопасности, – констатирует экономист. – Потому что все эти механизмы позволяют достаточно быстро списывать средства, по сравнению с оплатой наличными, и так сложнее проконтролировать расходы. Помимо развития цифровых сервисов для оплаты товаров, в широком доступе и различные кредитные механизмы. Поэтому часто случается так, что мы тратим больше, чем предполагаем, больше, чем зарабатываем, и в итоге растраты зачастую превышают доходы. Способствуют этому, в частности, и покупка товаров в рассрочку и другие кредитные продукты. Развитие таких механизмов привело к тому, что наши граждане, как и во всём мире, достаточно сильно закредитованы.

– Какие плюсы в этом отношении для обычного человека несёт принятие закона о самоограничении кредитов?

– В апреле прошлого года был разработан законопроект о самоограничении кредитов, который позволяет через госуслуги с 1 марта 2025 года ввести ограничения на их получение. Дело не только в том, что ты не можешь взять какой-то кредитный продукт, чтобы удовлетворить свои потребности. Пробелы в законодательстве используют мошенники.

– Ипотека и автокредиты менее интересны мошенникам?

– Данный закон очень долго разрабатывался. Он охватывает все получившие широкое распространение механизмы кредитования, кроме ипотеки и автокредитования.

Причина в том, что мошенники в своих схемах рассчитывают на скорость, чтобы успеть усыпить бдительность граждан, что срабатывает, когда речь идёт о потребительских кредитах, покупке товаров в рассрочку. А для оформления ипотеки, автокредита требуются такие серьёзные документы, как, например, право собственности, которые непросто подделать.

Подделка всех документов требует гораздо больше времени, чем телефонное мошенничество. Конечно, в любом случае необходимо соблюдать цифровую гигиену и финансовую безопасность.

– И всё же какой-то риск остаётся…

– Риск крупного мошенничества хоть и намного ниже, но исключать его нельзя. Нужно внимательно смотреть, что мы оплачиваем и как. Отдельная тема – покупка в сети Интернет, тем более что сейчас появилось большое количество маркетплейсов. Мы постоянно вводим данные своих банковских карточек. Нужно проявлять бдительность в этом вопросе.

– Как подстраховаться, чтобы мошенники не оформили на тебя автокредит или ипотеку?

– Нужно внимательно читать документы, договоры – всё, что подписываешь. Если что-то непонятно, следует проконсультироваться с юристом. Основная мишень мошенников – пожилые граждане, которые не так внимательны, а договоры зачастую набраны мелким шрифтом и сложны в понимании не подкованному юридически человеку. С ходу им бывает довольно сложно разобраться.

– Как повышать свою финансовую грамотность?

– В целом, говоря о финансовой безопасности, важный принцип – стараться меньше тратить. Мы говорим о планировании бюджета на федеральном, региональном уровнях, но есть такое понятие, как семейный бюджет, и его тоже нужно уметь планировать, рассчитывать, формировать доходы и расходы, чтобы не возникало дефицита и искушения взять кредит, тем более в сегодняшних условиях достаточно высоких процентных ставок. Контроль собственных ресурсов позволит избежать обращения к кредитным продуктам. По возможности нужно формировать финансовую подушку безопасности. Здесь помогут и депозитные вклады, где процентные ставки сегодня могут превышать 20 процентов. В частности, они привлекательны для людей старшего поколения. Кроме того, если есть свободные денежные средства, их можно инвестировать в акции или металлические счета.

– То есть получается, закон поможет ещё и тем, кто склонен к импульсивным тратам. Как оформить самозапрет?

– Сейчас, то есть до момента вступления закона в силу (1 марта 2025 года), единственным способом является обращение в коммерческий банк с подачей соответствующего заявления. А с 1 марта 2025 года будет возможно это сделать с помощью портала госуслуг, с сентября — в отделениях МФЦ. После этого все изменения будут отображаться в кредитной истории, обновление которой займёт три дня. Таким же образом можно будет снять все ограничения. Просмотреть кредитную историю можно в онлайн-банке, лично посетив отделение банка, либо по электронной почте, но если есть усиленная цифровая подпись, и, конечно, через кабинет госуслуг. Два раза в год услуга предоставляется бесплатно.

СПРАВКА «КП»

Закон о самозапрете на получение кредитов даёт возможность гражданам установить в своей кредитной истории соответствующий запрет для банков и займов от микрофинансовых организаций. Исключение – займы, обеспеченные транспортным средством или ипотекой. Под самозапрет не подпадают также договоры образовательного кредита, предоставленные в рамках государственной поддержки.

Для установления или снятия запрета физическое лицо вправе любое количество раз подать заявление во все квалифицированные бюро кредитных историй через МФЦ или портал госуслуг. Информация о самозапрете или о его снятии будет внесена в кредитную историю в течение дня. Запрет начинает действовать на следующий день после включения информации о нём в кредитную историю физического лица.

Обязательное условие для получения услуги – наличие ИНН.

Беседовала Вероника ТУТЕНКО